«Θαύμα της Wall Street» αποκαλούσαν κάποτε μια εταιρία που έφτασε σε δυσθεώρητα ύψη, μόνο και μόνο για να γκρεμοτσακιστεί σε μια στιγμή.

Μόνο που η παταγώδης κατάρρευση της Enron συμπαρέσυρε μαζί της όχι μόνο τις ζωές χιλιάδων υπαλλήλων, αλλά και τα ίδια τα θεμέλια της Wall Street.

Η μεγάλη αγαπημένη του επενδυτικού κόσμου προκαλεί ακόμα και σήμερα πονοκέφαλο στους αναλυτές της αγοράς, παρά τα 20 χρόνια που μας χωρίζουν από τη χρεοκοπία της.

Πώς ένας τέτοιος κολοσσός, που έφτασε να γίνει η έβδομη μεγαλύτερη εταιρία των ΗΠΑ, διαλύθηκε σε μια στιγμή; Και πώς κατάφερε να ξεγελάσει για τόσο καιρό ελεγκτικούς φορείς και ρυθμιστικούς παράγοντες;

Αν πρέπει να το πούμε, ήταν το αφεντικό της αυτό που τα έκανε όλα, ο άνθρωπος που θα έμενε γνωστός στην επιχειρηματική ιστορία ως «βαρόνος της χρεοκοπίας».

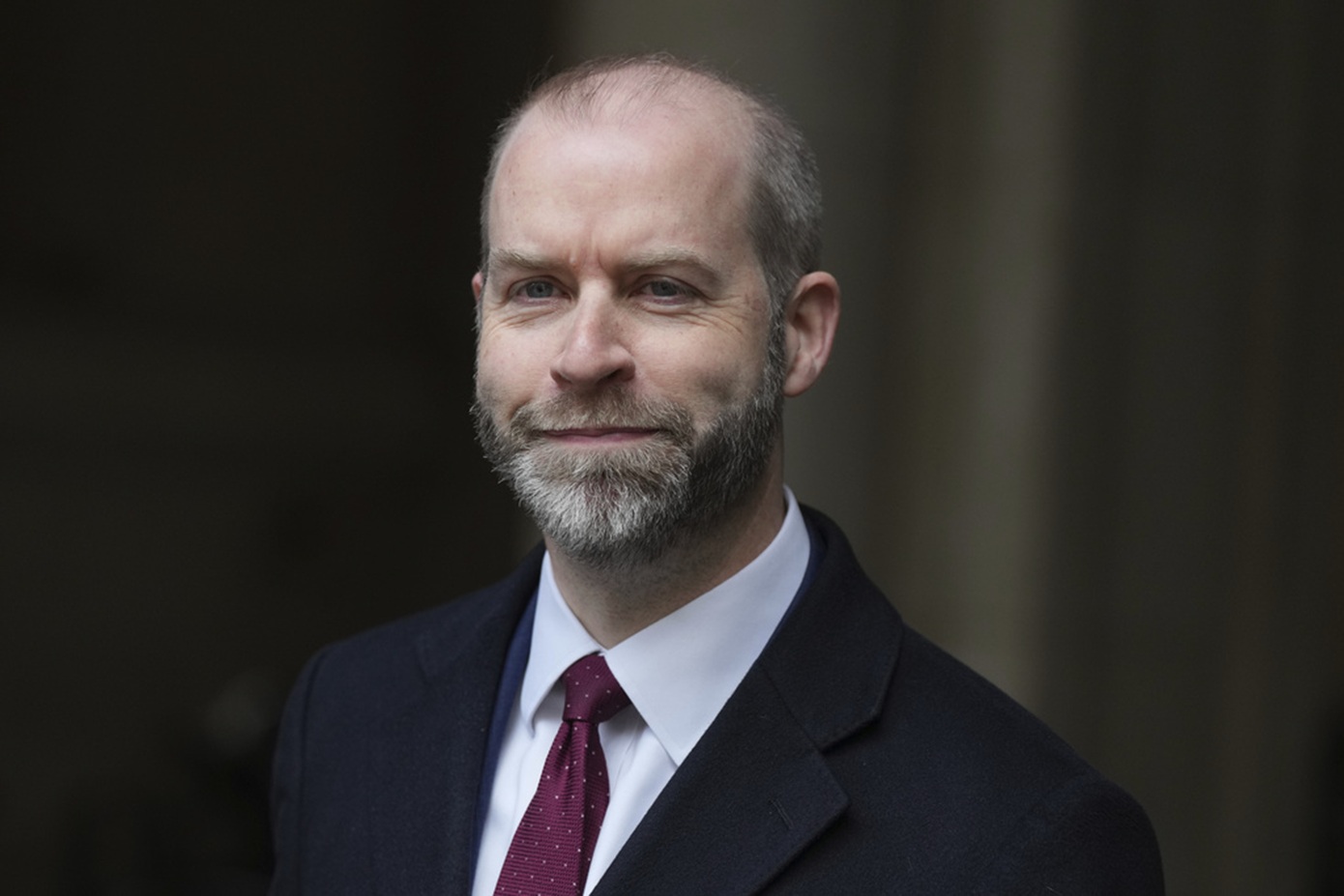

Το όνομα του Jeffrey Skilling προκαλεί ακόμα τριγμούς στο χρηματιστήριο της Νέας Υόρκης. Ήταν το golden boy που επέλεξε ο Kenneth Lay, ο ιδιοκτήτης και πρόεδρος της Enron Corporation, αλλά και στενός συνεργάτης του στο έγκλημα.

Η Enron ιδρύθηκε ως μεγαλοπάροχος ενέργειας και διαπολιτειακών αγωγών το 1985 και πέντε χρόνια αργότερα, ο Lay θα έφερνε έναν νέο γενικό διευθυντή, ένα ανερχόμενο αστέρι του χώρου.

Ο Skilling ήταν ο άνθρωπος που άλλαξε τον ρου της εταιρίας, επικεντρώνοντάς τη στη διάθεση προϊόντων σε απορρυθμισμένες αγορές.

Μέσα σε μια δεκαετία, η ανάπτυξη της Enron υπήρξε τόσο αλματώδης που το Forbes την αντάμειψε με τον τίτλο της πιο καινοτόμας εταιρίας για πέντε συναπτά έτη (1996-2000).

Η Enron έφτασε να γίνει η έβδομη μεγαλύτερη επιχείρηση των ΗΠΑ και ο έκτος μεγαλύτερος ενεργειακός πάροχος του κόσμου, σημειώνοντας το 2000 έσοδα της τάξης των 111 δισ. δολαρίων.

Εκεί, στον κολοφώνα της ακμής της, άρχισε να καταρρέει όμως σαν χάρτινος πύργος. Το σημείο καμπής ήρθε το 2001, όταν η μετοχή της άρχισε να κατακρημνίζεται. Από τα 90,75 δολάρια που είχε φτάσει η τιμή της, κατέληξε στα 0,26 δολάρια μερικές στιγμές προτού κηρύξει χρεοκοπία τον Δεκέμβριο του 2001.

Ο Skilling εγκατέλειψε άρον-άρον το καράβι μερικούς μήνες νωρίτερα, όπως φροντίσει να κάνει και ο Lay.

Όταν την υπόθεση θα αναλάμβανε η Επιτροπή Κεφαλαιαγοράς, θα μιλούσε για σωστό σεμινάριο απάτης και σοφιστικέ οικονομικών εγκλημάτων, πάντα με σκοπό την εξαπάτηση δεκάδων χιλιάδων επενδυτών. Και υπαλλήλων.

Το περίτεχνο δίκτυο κομπίνας που είχε στήσει ο Skilling δεν είχε προηγούμενό του. Ο ενεργειακός κολοσσός των ΗΠΑ ήταν φούσκα! Έχανε χοντρά λεφτά και συσσώρευε χρέη, είχε ωστόσο τον τρόπο να τα κρύβει επιμελώς μέσα σε ένα ευρύτατο δίκτυο θυγατρικών.

Αυτό είναι η ιστορία του μεγαλύτερου επιχειρηματικού σκανδάλου των ΗΠΑ…

Η γέννηση της μεγάλης αγαπημένης της Wall Street

Η Enron ιδρύθηκε το 1985 μετά τη στρατηγική συγχώνευση των Houston Natural Gas Company και InterNorth Incorporated. Ο Kenneth Lay, ιδιοκτήτης και CEO της Houston, έγινε πρόεδρος και διευθύνων σύμβουλος του νέου σχήματος.

Η πρώτη του δουλειά ήταν να ανακατευθύνει την Enron στον κλάδο της ενέργειας, αναδιοργανώνοντας εκ βάθρων τη λειτουργία της. Η απορρυθμισμένη αγορά ενέργειας της δεκαετίας του 1980 του επέτρεψε να διαπραγματεύεται κεφάλαια που δεν είχε, στη βάση των προβλέψεων για τη μελλοντική πορεία της εταιρίας.

Αφού εκμεταλλεύτηκε στο έπακρο το «παραθυράκι» του νόμου, έφερε το 1990 ένα golden boy για να ηγηθεί της Enron Finance Corporation. Ο Jeff Skilling εργαζόταν για λογαριασμό της συμβουλευτικής McKinsey & Company και η δουλειά του είχε εντυπωσιάσει πολλούς. Είχε καταφέρει εξάλλου να γίνει ο νεότερος συνεργάτης της McKinsey.

Ο Skilling έγινε γενικός διευθυντής της Enron σε μια ευοίωνη εποχή για το επιχειρείν. Ο ελάχιστος έλεγχος των ρυθμιστικών αρχών επέτρεψε στον Skilling να εκτινάξει την Enron, μέσα στη γενικότερη ευφορία της εποχής.

Μια από τις πρώτες δουλειές που έκανε ήταν να αλλάξει το παραδοσιακό μοντέλο της λογιστικής για την εταιρία του, υιοθετώντας πιο «δημιουργικές» λύσεις. Για τις οποίες απέσπασε ωστόσο το πράσινο φως από την Επιτροπή Κεφαλαιαγοράς το 1992.

Τα νέα λογιστικά ήθη τού επέτρεπαν να χειραγωγεί την αγορά, καθώς η αξία της Enron δεν υπολογιζόταν με βάση την πραγματική της κεφαλαιοποίηση, αλλά με επίκεντρο τη μελλοντική της αξία. Τις εκτιμήσεις δηλαδή…

Το ισχυρό προπύργιο της καινοτομίας

Η Enron του Skilling δημιούργησε το 1999 την Enron Online (EOL), μια ιστοσελίδα ηλεκτρονικών χρηματιστηριακών συναλλαγών που επικεντρωνόταν στα αγαθά. Μόνο που η μητρική Enron ήταν ο συμβαλλόμενος σε κάθε συναλλαγή που γινόταν στο ίντερνετ, είτε ως αγοραστής είτε ως πωλητής.

Για να δελεάσει επενδυτές, ο Skilling παρέθετε τη φήμη, την τεχνογνωσία και την ισχυρή παρουσία της Enron στον ενεργειακό κλάδο. Και το πράγμα έπιασε, η εταιρία επεκτεινόταν διαρκώς και αναλάμβανε ολοένα και πιο φιλόδοξα έργα, κάνοντας το περιοδικό Fortune να τη χαρακτηρίσει ως «πιο καινοτόμα εταιρία των ΗΠΑ» για έξι συναπτά έτη, από το 1996-2001 (και το Forbes για πέντε χρόνια, 1996-2000).

Η Enron είχε γίνει πραγματικός κολοσσός. Το 2000 περίμενε τζίρο της τάξης των 350 δισ. δολαρίων. Όταν άρχισε όμως να σκάει η χρηματιστηριακή φούσκα του ίντερνετ την ίδια χρονιά, η πιο καινοτόμα εταιρία που είχε συμμετοχές στα πάντα έμοιαζε ξαφνικά εξαιρετικά ευάλωτη.

Πώς κρύβεις τόσα χρέη

Ως το φθινόπωρο του 2000, η Enron άρχισε να καταρρέει. Όχι μόνο εξαιτίας του βάρους της, αλλά κυρίως επειδή άρχισαν να έρχονται στην επιφάνεια οι καινοτόμοι λογιστικοί τρόποι του αφεντικού της.

Βλέπετε όλον αυτό τον καιρό ο γίγαντας συσσώρευε χρέη, χρέη που ο γενικός διευθυντής έκρυβε επιμελώς κάτω από το χαλί θυγατρικών.

Ο Skilling έχτιζε, ας πούμε, ένα καινούριο εργοστάσιο. Περνούσε αμέσως στα βιβλία ως πραγματικά ποσά τις προσδοκίες για τα κέρδη της κίνησης. Παρά το γεγονός δηλαδή ότι δεν είχε βγάλει ακόμα ούτε δολάριο από το νέο εργοστάσιο.

Αν τελικά τα κέρδη από το εργοστάσιο δεν έφταναν τις αρχικές εκτιμήσεις, η Enron δεν χρεωνόταν τη χασούρα. Ο Skilling ήταν πάντα εκεί να κρύψει το εργοστάσιο στα βιβλία του, περνώντας το τελικά σε μια τρίτη εταιρία.

Έτσι εργαζόταν για μια ολόκληρη δεκαετία, έκρυβε τις ζημίες και έκανε την Enron να φαίνεται εξαιρετικά κερδοφόρα. Ενώ δεν ήταν ποτέ! Όταν και οι θυγατρικές άρχισαν να εμφανίζουν χασούρα το 1998, ο Skilling έφερε άλλο ένα golden boy της Wall Street, τον Andrew Fastow, τον οποίο έκανε γενικό διευθυντή για να συνεχίσει το έργο του «μετρ» στις θυγατρικές.

Εταιρίες ειδικού σκοπού έστηναν διαρκώς, απαλλάσσοντας την Enron από κάθε βάρος ή χρηματοοικονομικό κίνδυνο. Έτσι έκρυβαν τα δισεκατομμύρια του χρέους, αλλά και κάθε τοξικό παρακλάδι του ομίλου. Επενδυτές και πιστωτές δεν το πήραν ποτέ μυρωδιά.

Η κομπίνα είχε αποκτήσει τέτοιες διαστάσεις που ο Skilling χρειαζόταν βοήθεια. Προσέλαβε μια ανεξάρτητη εταιρία λογιστών (Arthur Andersen LLP), την πέμπτη μεγαλύτερη λογιστική φίρμα των ΗΠΑ, ώστε να προσδώσει κύρος στους ελέγχους.

Η απάτη είχε ολοκληρωθεί, με τη σφραγίδα της Andersen δεν υπήρχε ελεγκτικός μηχανισμός ή ρυθμιστικός φορέας που θα ξεψάχνιζε τα βιβλία της. Η Enron ήταν ασφαλής.

Και ήταν είναι η αλήθεια για σειρά ετών, μέχρι εκείνο τον Απρίλιο του 2001, όταν παράγοντες της αγοράς και αναλυτές του χρηματιστηρίου άρχισαν να αμφιβάλουν για τα κέρδη της.

Αλλά και τη διαφάνεια των συναλλαγών της.

Το χρηματιστηριακό σοκ και η χρεοκοπία

Μέχρι το καλοκαίρι του 2001, η Enron ήταν σε ελεύθερη πτώση. Ο πρόεδρος και γενικός Kenneth Lay φρόντισε να εγκαταλείψει την εταιρία από τον Φεβρουάριο, αφήνοντας τον δεύτερο γενικό Skilling να παλεύει μόνος.

Δεν πάλεψε πολύ, τον Αύγουστο της ίδιας χρονιάς παραιτήθηκε κι εκείνος αιφνιδίως, παραθέτοντας προσωπικούς λόγους. Οι οίκοι αξιολόγησης άρχισαν να υποτιμούν τη μετοχή της Enron, η οποία μάλιστα τον Οκτώβριο παρουσίασε για πρώτη φορά απώλειες στον ισολογισμό της.

Αυτό έφερε στο κατόπι της την Επιτροπή Κεφαλαιαγοράς, καθώς λίγες μέρες νωρίτερα η Enron απαγόρευσε στους υπαλλήλους της να πουλήσουν τις μετοχές τους για τουλάχιστον 30 ημέρες.

Το τελειωτικό χτύπημα ήρθε από την Dynegy, μια εταιρία που ήταν να συγχωνευτεί με την Enron και υπαναχώρησε τελευταία στιγμή στα τέλη Νοεμβρίου. Στις 2 Δεκεμβρίου 2001, η Enron κήρυξε πτώχευση. Ήταν το μεγαλύτερο «κανόνι» στα χρονικά των ΗΠΑ.

Οι μέτοχοι έχασαν 74 δισ. δολάρια. Η εταιρία πλήρωσε από το 2004-2011 πάνω από 21 δισ. δολάρια στους πιστωτές της, ρευστοποιώντας τα περιουσιακά της στοιχεία.

Η επιθετική στρατηγική του Skilling, αλλά και η δημιουργική λογιστική του, έστειλαν την Enron στα ύψη, προσυπέγραψαν ωστόσο και την πτώση της.

Ο Skilling καταδικάστηκε τον Μάιο του 2006 σε κάθειρξη 24 ετών και πρόστιμο 45 εκατ. δολαρίων για απάτη και υπεξαίρεση, καθώς πριν το χρηματιστηριακό κραχ της, φρόντισε να μοσχοπουλήσει τις μετοχές του, τσεπώνοντας 60 εκατ. δολάρια. Την πλήρωσε βαρύτερα από κάθε άλλο εμπλεκόμενο στο σκάνδαλο.

Μαζί του καταδικάστηκε και ο Kenneth Lay, ο οποίος πέθανε ωστόσο δύο μήνες μετά την ετυμηγορία, πριν ακούσει την ποινή της φυλάκισής του.

Το σκάνδαλο της Enron στοίχισε 20.000 θέσεις εργασίας, αλλά και τις οικονομίες των υπαλλήλων, που βρέθηκαν παγιδευμένοι στην απάτη και δεν μπορούσαν να ξεφορτωθούν τις μετοχές τους.

Επιστρέφοντας στον Skilling, έκανε το 2013 μια συμφωνία με το υπουργείο Δικαιοσύνης των ΗΠΑ και είδε να αφαιρούνται 10 χρόνια από την ποινή του. Αποφυλακίστηκε τον Φεβρουάριο του 2019, έχοντας εκτίσει 13 χρόνια.

Το πρακτορείο Reuters αποκάλυψε τον Ιούνιο του 2020 ότι ο Skilling βρισκόταν σε κύκλο χρηματοδότησης για μια νέα εταιρία που είχε στα σκαριά, μια online πλατφόρμα (Veld LLC) για συναλλαγές μετοχών του ενεργειακού κλάδου…