Για το οικοσύστημα των ελληνικών νεοφυών επιχειρήσεων και τις πιθανές εξαγορές, τις δυσκολίες στη χρηματοδότηση και τον ανταγωνισμό στο εξωτερικό συζήτησαν στελέχη του κλάδου στο πλαίσιο του 9oυ Οικονομικού Φόρουμ των Δελφών.

Σύμφωνα με τον Bασίλη Πετίνη, Managing Partner, RSM Greece, παρά τις δυσκολίες, το ελληνικό Χρηματιστήριο πήγε πολύ καλά την προηγούμενη χρονιά, οδήγησε σε συγχωνεύσεις και εξαγορές και δόθηκαν 6 δισ. ευρώ για πάνω από 120 σημαντικές συναλλαγές. Προβλέπω ότι το μέλλον θα είναι ακόμα καλύτερο», τόνισε ο ίδιος.

«Το σίγουρο είναι ότι μια συναλλαγή είναι μια συνειδητή απόφαση που έχουν πάρει οι μέτοχοι και το management, όταν θεωρείς ότι δεν μπορείς να πετύχεις μόνος σου. H λέξη κουλτούρα είναι το βασικότερο στοιχείο, δεν είναι κατάλληλη απαραίτητα της μεγαλύτερης εταιρείας, πρέπει να δούμε ποια είναι η σωστή κουλτούρα για να προχωρήσει μια συγχώνευση» ανέφερε, επίσης, χαρακτηριστικά.

Από την πλευρά του, ο Απόστολος Αποστολάκης Partner, VentureFriends επισήμανε σε σχέση με τις διαδικασίες συγχώνευσης και εξαγορών ότι «είναι σωστό να δούμε τι δικλείδες υπάρχουν. Θέλουμε να κάνουμε συμφωνίες win – win. Τώρα είναι ένα καλό timing για εξαγορές, όμως δεν είναι καλή περίοδος για να πουλήσεις εταιρείες τεχνολογίας». Επιπρόσθετα, ο ίδιος σημείωσε ότι είναι απαραίτητη η διάθεση για ρίσκο από τους επενδυτές καθώς για συνέργειες με τις εταιρείες-στόχους, συμπληρώνοντας ότι χρήματα υπάρχουν για τις ελληνικές εταιρείες.

Τα βήματα που θα πρέπει να ακολουθήσει μια εταιρεία για να μπορεί να πετύχει μια συναλλαγή που θα έχει προοπτικές στο μέλλον παρέθεσε στη δική της εισήγηση η Άννα Μαντά, Partner, Karatzas & Partners, Greece. «Κινούμαστε με αυτό που έχουμε μπροστά μας για να αξιοποιήσουμε, με μια out of the box προσέγγιση, κοιτάζουμε την μακροπρόθεσμη προσέγγιση μιας εξαγοράς. Είναι σημαντικό να υπάρχουν καλοί σύμβουλοι πίσω από μια εταιρεία που θέλει να κάνει κάτι τέτοιο. Μπορεί κάποιος να έχει εξαιρετική ιδέα, όμως αυτή δεν αξίζει από μόνη της, πρέπει να υπάρχει μια δυνατή ομάδα πίσω της. Κοιτάζουμε, επίσης, να δομηθεί σωστά η συναλλαγή και τί θα γίνει στο μέλλον, για να έχει μια εταιρεία πιθανότητα χρηματοδότησης» εξήγησε η κ. Μαντά.

Πρόσθεσε δε, ότι, στην παρούσα φάση, δεν υπάρχουν, σε αντίθεση με το παρελθόν που ήταν πιο δύσκολο να δοθεί μια εταιρεία σε μια μεγαλύτερη επιχείρηση, συστολές για μια πιθανή εξαγορά ή συγχώνευση, ιδίως από την πλευρά νεότερων επιχειρηματιών.

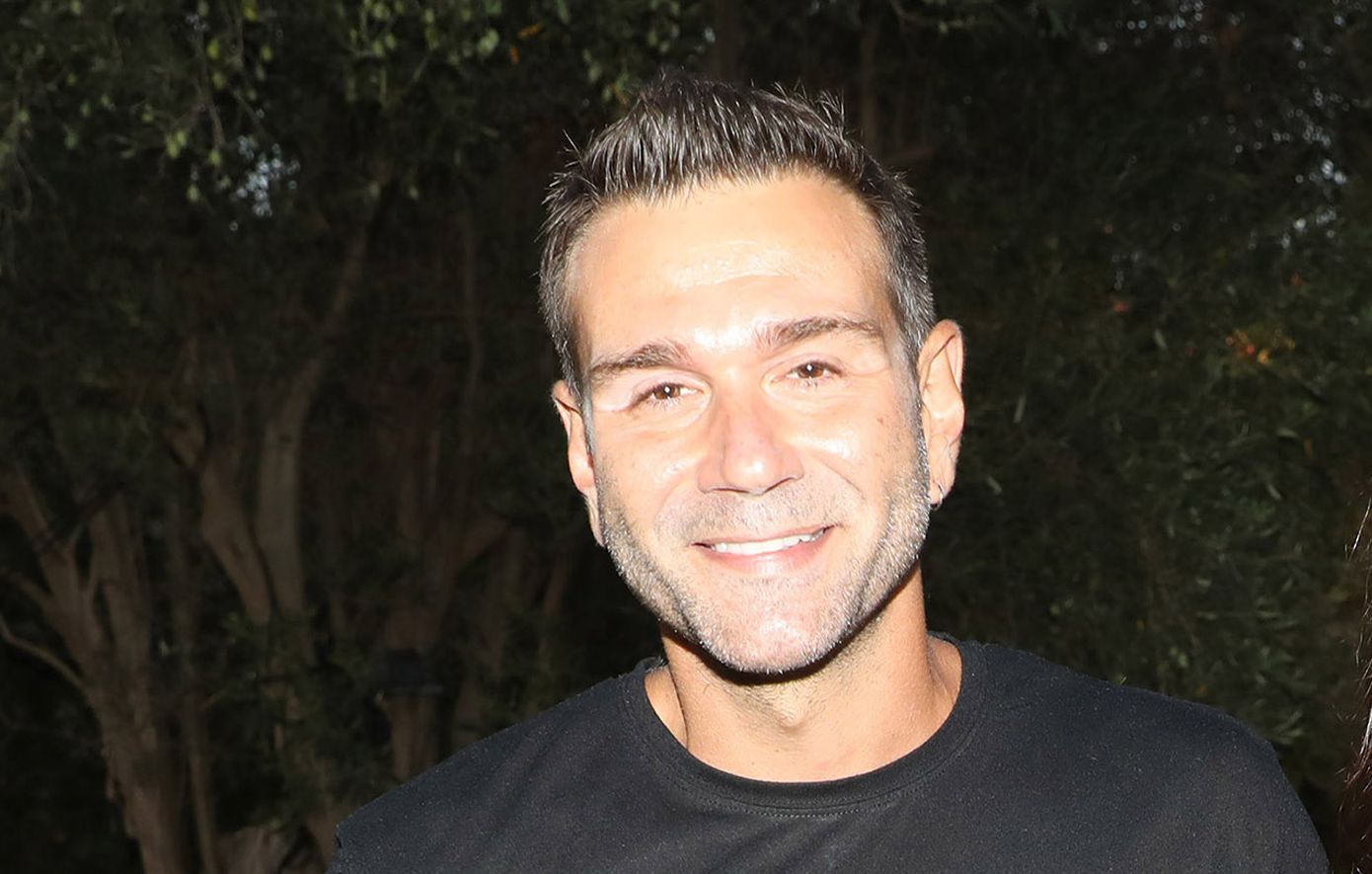

Για το ιδιαίτερο στόρι του kariera.gr, αλλά και για τις αρχικές δυσκολίες στη χρηματοδότηση έκανε λόγο στην δική του τοποθέτηση ο Θεόφιλος Βασιλειάδης, CEO, Kariera Group, Greece. Σύμφωνα με τον ίδιο, ενώ παλαιότερα υπήρχαν δυσκολίες στη χρηματοδότηση, πλέον είναι πιο εξελιγμένο το σύστημα για να σηκώσουν χρήματα οι startups και σε αυτό συνέβαλε το γεγονός ότι άνοιξαν τον δρόμο οι εταιρείες που άρχισαν να πετυχαίνουν.

Ο κ. Βασιλειάδης πρόσθεσε ότι υπάρχουν πολλές καλές εταιρείες στην Ελλάδα, αλλά δεν γίνεται να μεγαλώσουν χωρίς εξαγορά, ενώ αναφέρθηκε στην εκ νέου απόκτηση του δικού του ‘’παιδικού’’, του kariera, το οποίο πούλησε με 30 άτομα και γραφεία στην Ελλάδα και αγόρασε ξανά με 480 εργαζομένους και γραφεία σε 8 χώρες: Ένα παράδειγμα του γεγονότος ότι πλέον οι εγχώριες καινοτόμες επιχειρήσεις μπορούν να συναλλάσσονται με μεγάλες εταιρείες στο εξωτερικό, παρότι θεωρούνται μικρές για τα διεθνή δεδομένα.