Εξωφρενική χαρακτηρίζει η Γενική Συνομοσπονδία Επαγγελματιών Βιοτεχνών Εμπόρων Ελλάδος (ΓΣΕΒΕΕ) την επιβολή προστίμου μη καταβολής παρακρατούμενων φόρων ίσο με το ποσό του φόρου που δεν αποδόθηκε.

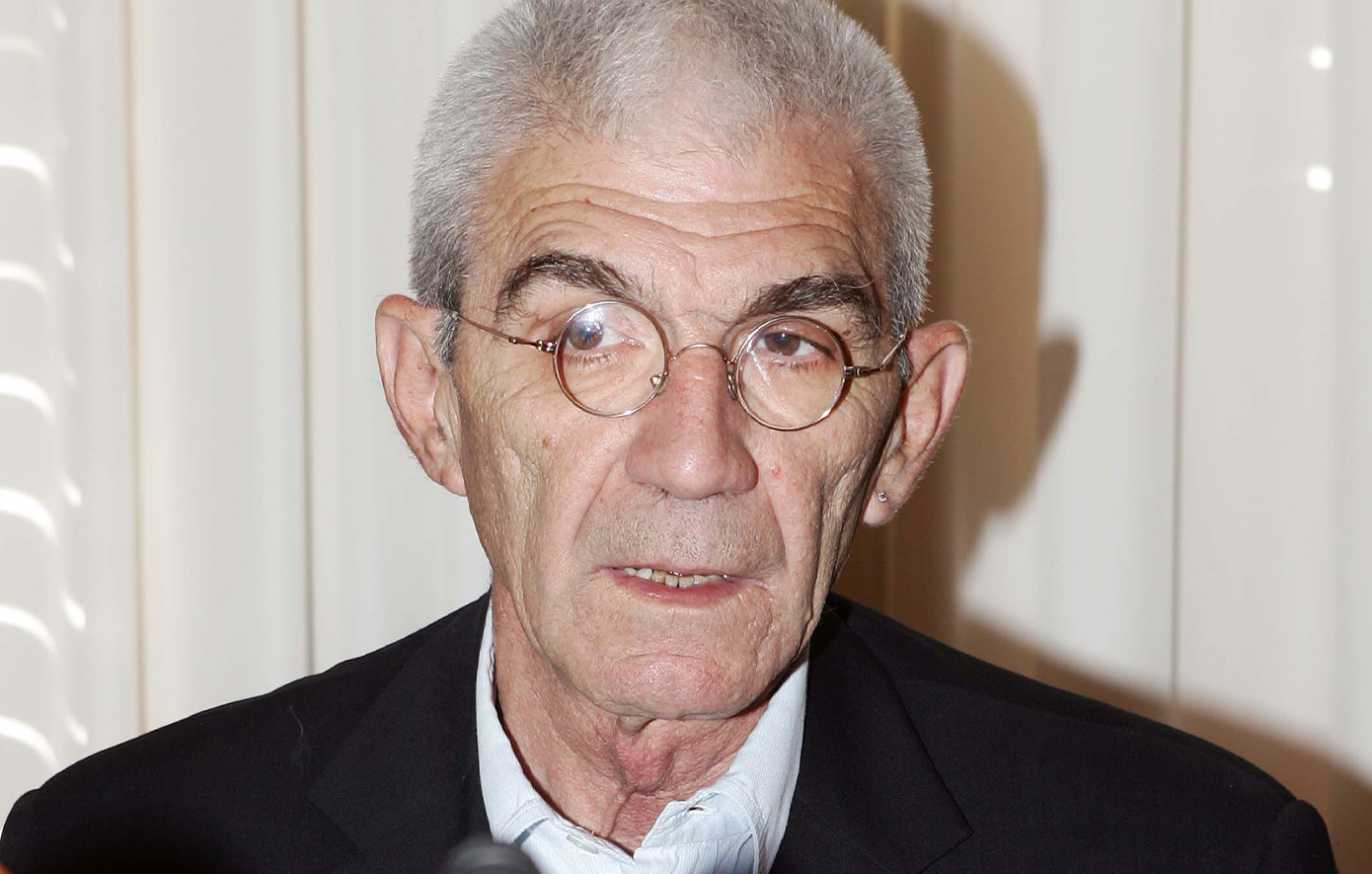

Το Προεδρείο της ΓΣΕΒΕΕ συναντήθηκε την Πέμπτη με τον υπουργό Οικονομικών, Γιάννη Στουρνάρα με αφορμή την ψήφιση των δύο προσφάτων φορολογικών νόμων, του Κώδικα Φορολογικών Διαδικασιών και του Κώδικα Φορολογίας Εισοδήματος. Η Συνομοσπονδία κατέθεσε στον υπουργό επιστολή αφενός με τις θέσεις και τις προτάσεις της επί των προσφάτως ψηφισθέντων νόμων και αφετέρου με τις θέσεις της για γενικότερα θέματα που άπτονται των φορολογικών και δεν αφορούν αποκλειστικά τους εν λόγω νόμους.

Ο υπουργός, όπως αναφέρει η ΓΣΕΒΕΕ σε ανακοίνωσή της, άκουσε και σημείωσε τις θέσεις της συνομοσπονδίας, «ενώ κατά τη διάρκεια της συζήτησης παραδέχθηκε ότι η ανάπτυξη και η αύξηση της απασχόλησης μπορεί να έρθει μόνο μέσα από τις μικρές επιχειρήσεις». Κατόπιν της παραδοχής αυτής, υπογραμμίζει η ΓΣΕΒΕΕ, εκκρεμεί το έργο της πραγματικής στήριξης των μικρών επιχειρήσεων, «καθώς οι μέχρι σήμερα αποφάσεις της κυβέρνησης οδηγούν στην καταστροφή της μικρής επιχειρηματικότητας και στην εξαθλίωση του επιχειρείν σε μικρή κλίμακα».

Οι βασικές παρατηρήσεις της Συνομοσπονδίας σχετικά με τους νόμους για τις φορολογικές διαδικασίες και τη φορολογία εισοδήματος είναι ενδεικτικά οι εξής:

«-Σχετικά με την επιβολή προστίμου ύψους 1.000 ευρώ για κάθε άλλη παράβαση σε περίπτωση που ο φορολογούμενος είναι υπόχρεος τήρησης βιβλίων και στοιχείων με βάση απλοποιημένα λογιστικά πρότυπα (άρθρο 54, παρ. 2) και σχετικά με τον διπλασιασμό και τετραπλασιασμό του προστίμου στις περιπτώσεις υποτροπής και δεύτερης υποτροπής αντίστοιχα σε περίοδο πέντε ετών (άρθρο 54, παρ. 3). Και στην περίπτωση αυτή θεωρούμε ότι το πρόστιμό είναι αδικαιολόγητα υψηλό.

– Σχετικά με το γεγονός ότι οι ποινικές κυρώσεις συνεχίζουν να ισχύουν, ακόμα και όταν επέλθει συμβιβασμός (άρθρο 55, παρ. 3). Ο συμβιβασμός θα πρέπει αυτόματα να αναστέλλει κάθε ποινική διαδικασία, εκτός από τις περιπτώσεις σοβαρής φοροδιαφυγής (π.χ. πλαστά τιμολόγια).

Στη διαδικασία διαμόρφωσης της επικείμενης λειτουργίας της Υπηρεσίας Εσωτερικής Επανεξέτασης (άρθρο 63) θα πρέπει να εκπροσωπηθεί και ο επιχειρηματικός κόσμος, ώστε να υπάρχει και η άποψη της αγοράς.

– Σε περίπτωση μη καταβολής εντός 30 ημερών, από την παραλαβή της ατομικής ειδοποίησης της εφορίας, του φόρου, οι φορολογικές αρχές μπορούν προχωρήσουν στη λήψη μέτρων αναγκαστικής εκτέλεσης σε βάρος του φορολογούμενου χωρίς δικαστική απόφαση (άρθρο 46). Πρόκειται για μέτρα, όπως κατασχέσεις περιουσιακών στοιχείων, κατασχέσεις εις χείρας τρίτων. Το χρονικό διάστημα είναι πολύ μικρό και το “χωρίς δικαστική απόφαση” πιθανότατα διάτρητο.

– Η παραγραφή εντός 20 ετών από τη λήξη του φορολογικού έτους (άρθρο 36, παρ. 3) προϋποθέτει φύλαξη στοιχείων για υπερβολικά μεγάλο χρονικό διάστημα. Μέσα στο χρονικό αυτό διάστημα είναι πολύ πιθανό να μην είναι δυνατή η διατήρηση των στοιχείων αυτών.

– Θα πρέπει να είναι λεπτομερώς καταγεγραμμένη η διαδικασία του έμμεσου προσδιορισμού της φορολογητέας ύλης (άρθρο 27). Σε αντίθετη περίπτωση, ο προσδιορισμός εναπόκειται στην κρίση του εκάστοτε φορολογικού υπαλλήλου, το οποίο πιθανότατα θα δημιουργήσει προβλήματα στην όλη διαδικασία.

– Προβλέπεται η τήρηση φακέλου τεκμηρίωσης για συναλλαγές άνω των 100.000 ευρώ για κύκλο εργασιών κάτω των 5 εκατ. ευρώ (άρθρο 21). Το κόστος τήρησης των φακέλων τεκμηρίωσης είναι δυσανάλογο του ύψους της συναλλαγής. Προτείνεται η εξαίρεση από το μέτρο αυτό των επιχειρήσεων με βιβλία β’ κατηγορίας ή η αύξηση του ορίου στα 200.000 ευρώ.

– Τα κριτήρια που περιγράφονται στο άρθρο 38 σχετικά με την καταπολέμηση της φοροαποφυγής είναι γενικά και αόριστα. Ο νόμος θα πρέπει να είναι σαφής προκειμένου να διασφαλίζεται η αποτελεσματική εφαρμογή των πολύ σημαντικών διατάξεων για την αντιμετώπιση της φοροαποφυγής.

– Θα πρέπει να προσδιοριστεί ότι το “τρίτο πρόσωπο” υποβολής φορολογικής δήλωσης (άρθρο 18, παρ. 4) μπορεί να είναι μόνο ο λογιστής – φοροτεχνικός της επιχείρησης.

– Το επιτόκιο υπολογισμού των τόκων εκπρόθεσμης καταβολής (άρθρο 53, παρ. 4) θα πρέπει να καθορίζεται με βάση τα βασικά επιτόκια της αγοράς.

– Το άρθρο 60 ορίζει ότι κάθε πρόσωπο που παρεμποδίζει, υποθάλπει ή συνεργεί για τη διάπραξη παράβασης του Κώδικα υπόκειται στα ίδια πρόστιμα που υπόκειται ο φορολογούμενος. Θεωρούμε ότι θα πρέπει η διάταξη να καθορίζει με σαφήνεια τις ευθύνες των διαφόρων τρίτων ώστε να μην υπάρχει σύγχυση σχετικά με ποιος ευθύνεται για τι.

– Στις μη εκπιπτόμενες δαπάνες του νέου ΚΦΕ (άρθρο 23, παρ. β) περιλαμβάνονται και κάθε είδους δαπάνες που αφορούν αγορά αγαθών ή λήψη υπηρεσιών αξίας άνω των 500 ευρώ εφόσον η εξόφληση δεν έγινε με τη χρήση τραπεζικού μέσου πληρωμής. Θεωρούμε ότι το ύψος του ποσού είναι υπερβολικά χαμηλό, και το γραφειοκρατικό κόστος που θα δημιουργηθεί στη μικρή επιχείρηση θα είναι δυσανάλογο της ωφέλειας».

Οι θέσεις της ΓΣΕΒΕΕ για γενικότερα θέματα που άπτονται των φορολογικών και δεν αφορούν αποκλειστικά τους προσφάτως ψηφισθέντες νόμους είναι οι εξής:

«- Επαναφορά του αφορολόγητου ορίου και μείωση του φορολογικού συντελεστή του 26%. Είναι άδικο να επιβάλλεται φόρος σε πολύ χαμηλά εισοδήματα ή ακόμα και μηδενικά μέσω των τεκμηρίων. Επιπλέον ο φορολογικός συντελεστής 26% από το πρώτο ευρώ δεν αφήνει κανένα περιθώριο ανάπτυξης της επιχειρηματικότητας και επομένως τόνωσης της απασχόλησης.

– Υπάρχουν πολλές περιπτώσεις επιχειρηματιών που έχουν υπαχθεί στη ρύθμιση του ν.4014 και στους οποίους βεβαιώνονται πρόστιμα επί αυθαιρέτων κτισμάτων από την Πολεοδομία σε ποσά πολύ υψηλότερα από αυτά της ρύθμισης. Θα πρέπει να βεβαιώνεται το τελικό ποσό της ρύθμισης και όχι αυτό που αποστέλλεται από την Πολεοδομία.

– Επαναφέρει την πρότασή της η ΓΣΕΒΕΕ σχετικά με την προώθηση νομοθετικής ρύθμισης σύμφωνα με την οποία σε περίπτωση συναλλαγής με πίστωση, ο αγοραστής θα είναι υποχρεωμένος να καταβάλλει τουλάχιστον το ποσό του ΦΠΑ στον πωλητή εντός ενός μηνός από την έκδοση του τιμολογίου, επί ποινή μη αναγνώρισης του παραστατικού. Το ίδιο φυσικά θα πρέπει να ισχύει και στις συναλλαγές των επιχειρήσεων με το Δημόσιο. Ειδικά για οφειλές του Δημοσίου, ο ΦΠΑ του τιμολογίου να μπορεί να κατατίθεται απευθείας (π.χ από τη δημόσια υπηρεσία ή ΟΤΑ), εντός μηνός, από την έκδοση του τιμολογίου στις εφορίες.

– Εναλλακτικά με την πιο πάνω πρόταση σχετικά με τις οφειλές του Δημοσίου προς τις επιχειρήσεις, προτείνουμε ένα σύστημα συμψηφισμού των οφειλών αυτών. Συγκεκριμένα, για κάθε οφειλή του Δημοσίου, αυτό θα μπορεί να εκδίδει ηλεκτρονική πληρωμή, η οποία θα μπορεί να λειτουργεί ως μέσο πληρωμής (οιονεί χρήμα) για τις οφειλές των επιχειρήσεων στις φορολογικές και ασφαλιστικές αρχές.

– Πρόσφατα δόθηκε στη διαβούλευση η Υπουργική Απόφαση για την ηλεκτρονική αποστολή συγκεντρωτικών στοιχείων ανά μήνα (στην ουσία η αποστολή των ηλεκτρονικών βιβλίων) της επιχείρησης από 1/1/2014. Η ΓΣΕΒΕΕ εκτιμά ότι το κόστος και η γραφειοκρατία του συγκεκριμένου μέτρου για τις ΜΜΕ θα είναι τεράστιο. Σε κάθε περίπτωση αν εφαρμοστεί το μέτρο για τα απλογραφικά βιβλία του ΚΦΑΣ η περίοδος αποστολής θα πρέπει να είναι το τρίμηνο όπως ισχύει για τις καταστάσεις ΦΠΑ και την ενημέρωση βιβλίων. Η επιβεβαίωση και ο έλεγχος των ποσών από τις δηλώσεις ΦΠΑ μπορεί να γίνει σε βάθος τριμήνου. Άλλωστε, μέχρι τώρα συνέβαινε σε βάθος διετίας.

– Επαναφέρει το αίτημά μας για πιστοποίηση λογιστών – φοροτεχνικών και για τη λειτουργία της ηλεκτρονικής υπογραφής.

– Ο νέος Κώδικας Φορολογικής Απεικόνισης Συναλλαγών (ΚΦΑΣ) βρίσκεται σε διαδικασία σύνταξης. Στη διαδικασία αυτή θα πρέπει να συμμετέχει και η ΓΣΕΒΕΕ ως ο φορέας που εκπροσωπεί τους άμεσα ενδιαφερόμενους για το θέμα επιχειρηματίες».