Η Ελλάδα δείχνει να αλλάξει επίπεδο για τα καλά και οι ξένοι επενδυτές με κάθε ευκαιρία δίνουν ψήφο εμπιστοσύνης στη χώρα αγοράζοντας ελληνικά assets. Η χθεσινή επιτυχία στην ομολογιακή έκδοση του ελληνικό δημοσίου με διάρκεια τα 30 χρόνια που είναι τόσο μακρινή δείχνει με τον πλέον ξεκάθαρο τρόπο ότι η Ελλάδα δεν φοβίζει πλέον κανέναν.

Τα «πέτρινα χρόνια» έχουν περάσει ανεπιστρεπτί και οι αγορές επενδύουν στη χώρα προεξοφλώντας ότι τα καλύτερα έρχονται. Και βέβαια δεν είναι μόνο οι εκδόσεις του ελληνικού δημοσίου που προσελκύουν το ενδιαφέρον των ξένων, αλλά και οι ανάλογες εκδόσεις των τραπεζών, η διάθεση των μετοχών που διατηρούσε το δημόσιο στις τράπεζες και η έκδοση του Διεθνούς Αερολιμένα με την εισαγωγή του στο Xρηματιστήριο.

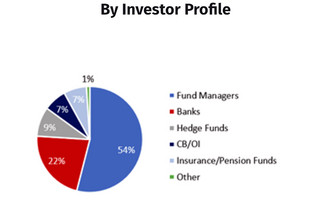

Ένα ακόμα στοιχείο που δείχνει ότι κάτι έχει αλλάξει για τη χώρα είναι το γεγονός ότι οι επενδυτές που έρχονται έχουν σκοπό να μείνουν και δεν είναι κλασικοί κερδοσκόποι. Τράπεζες, μακροχρόνια επενδυτικά κεφάλαια και ασφαλιστικοί φορείς πήραν τη συντριπτική πλειονότητα του χθεσινού ομολόγου και ήταν αυτοί που προσέφεραν σχεδόν τα 30 από 33 δισ. και τα υπόλοιπα 3 δισ. ανήκουν σε Hedge Funds.

Μερικά χρόνια πριν, η εικόνα ήταν εντελώς διαφορετική, αφού τα κερδοσκοπικά κεφάλαια λάμβαναν τη μερίδα του λέοντος σε πολύ μικρότερες χρονικά εκδόσεις, ώστε να περιορίσουν το όποιο ρίσκο μπορεί να είχαν οι εκδόσεις μίας χώρας που μόλις είχε βγει από τα μνημόνια ή πλησίαζε στην έξοδο.

Αξίζει να σημειωθεί ότι στη χθεσινή 30ετή έκδοση, συμμετείχαν 330 επενδυτές από όλο τον κόσμο, οι οποίοι φαίνεται να τους απασχόλησε ιδιαίτερα το γεωπολιτικό ρίσκο, αλλά και οι επερχόμενες ευρωπαϊκές εκλογές και αγόρασαν ένα asset που η Ελλάδα θα κληθεί να το πληρώσει τον Ιούνιο του 2054!

Τη χθεσινή έκδοση ανέλαβαν οι BNP Paribas, BofA Securities, Deutsche Bank, Goldman Sachs Bank Europe SE, J.P. Morgan και Piraeus Bank.

Η Ελλάδα με βάση και τα χθεσινά δεδομένα, έχει καλύψει πάνω από το 80% ετήσιων αναγκών και έτσι έχει την πολυτέλεια να επιλέξει το πότε θα είναι η επόμενη έξοδος στις αγορές. Ένα κέρδος ακόμα για την Ελλάδα είναι ότι αποκτά μία πιο ευρεία καμπύλη επιτοκίων με ομόλογα που θα διαπραγματεύονται στη δευτερογενή αγορά σε βάθος 30ετίας και όχι μόνο έως 15 έτη ή με ομόλογα που κατέληγαν στην ΕΚΤ.

Το ελληνικό δημόσιο χθες άντλησε 3 δισ. ευρώ με απόδοση 4,125% και spread 150 μονάδες βάσης από το Γερμανικό Ομόλογο 30ετίας (κινείται στη δευτερογενή αγορά στο 2,7%), όταν το ιταλικό ομόλογο διαπραγματεύεται με 4,5%, της Ισπανίας και της Κύπρου κινούνται κοντά στο 3,9% – 4%, της Γαλλίας και του Βελγίου πάνω από 3,5%, ενώ άλλες χώρες δεν έχουν εκδώσει καν 30ετές ομόλογο που να κυκλοφορεί στην αγορά (Μάλτα, Κροατία, Σλοβενία, Λιθουανία, Λετονία).

Εκτός ΕΕ μάλιστα, το 30ετές ΗΠΑ και Ηνωμένου Βασιλείου διαπραγματεύεται στο 4,8%, κάτι που σημαίνει πως, αν εξέδιδαν σήμερα αντίστοιχο ομόλογο όλες οι παραπάνω χώρες πλην της Γερμανίας, η απόδοσή του θα κυμαινόταν μεταξύ περίπου 4% έως 5%.

Σύμφωνα με τα όσα δήλωσε ο υπουργός Εθνικής Οικονομίας και Οικονομικών, Κωστής Χατζηδάκης, «η έκδοση ομολόγου 30ετούς διάρκειας, στην οποία προχώρησε σήμερα ο ΟΔΔΗΧ, αποτελεί σημαντική επιτυχία για τη χώρα και μια ακόμα ψήφο εμπιστοσύνης των επενδυτών στις προοπτικές της ελληνικής οικονομίας.

Σε περίοδο διεθνούς γεωπολιτικής αβεβαιότητας η ελληνική έκδοση υπερκαλύφθηκε κατά 11 φορές, καθώς οι προσφορές των επενδυτών ξεπέρασαν τα 33 δισ. ευρώ, ενώ το επιτόκιο διαμορφώθηκε σε επίπεδο που πιστοποιεί την επενδυτική βαθμίδα και συγκρίνεται ευθέως με τα αντίστοιχα επιτόκια άλλων χωρών της Ευρωζώνης.

Η σημερινή επιτυχία αντανακλά, μεταξύ άλλων, τις θετικές εκτιμήσεις των διεθνών οίκων αξιολόγησης, οι οποίες με τη σειρά τους εδράζονται στη σοβαρή δημοσιονομική πολιτική, που εφαρμόζει και θα συνεχίσει να εφαρμόζει με συνέπεια η ελληνική κυβέρνηση».